Futuras caídas de spreads sujetas a la presión del mercado son algunos de los riesgos dados a conocer por el Departamento de Estudios.

El Departamento de Estudios de Inversiones Security dio a conocer su informe “Renta Fija Local” de agosto de 2021. El reporte da cuenta de los principales efectos que trajo consigo la pandemia mundial de Covid-19 en el sector bancario.

En línea con lo anterior, el informe recoge que el freno en las colocaciones, concentrado en los segmentos consumo y empresas, junto a aumentos en la morosidad como consecuencia de las restricciones de movilidad y la pérdida de empleo, son algunas de las consecuencias detectadas en la industria en el marco de la crisis sanitaria. Junto a esto, se consigna que las futuras caídas de spreads estarán sujetas a presión de mercado y al riesgo sostenible de carteras.

Asimismo, en el informe del Departamento de Estudios, se precisó que la liquidez que ha predominado en el mercado desde agosto de 2020 ha significado una moderación en las fuentes de impago, incluso más contenidas que las esperadas en un escenario normalizado, y resultados que han ido recuperando su nivel, con índices de riesgo en mínimos y colocaciones cayendo, pero cada vez a un menor ritmo.

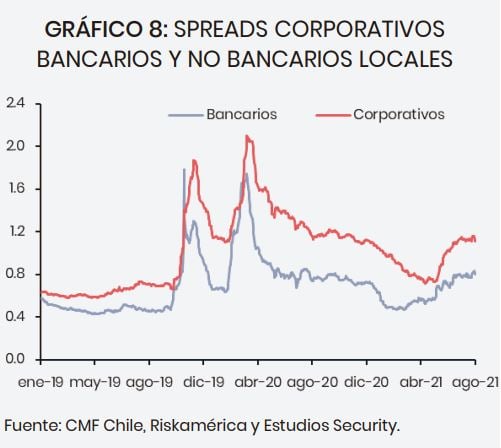

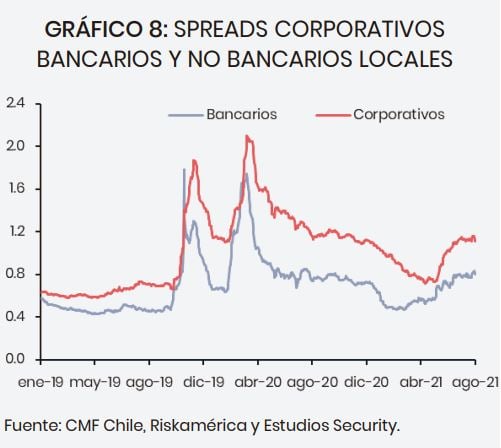

Por otro lado, tal como se indica en el documento, la mejora gradual que fueron registrando los indicadores de la industria, en particular desde el 3T20, se fueron plasmando en una reversión en los spreads de los principales emisores, pese a la mayor oferta que se produjo en este activo ante los movimientos de cartera de las AFP’s. Así, a marzo se registraban niveles de spreads de 45-50 ptos, similar a lo que observábamos en septiembre de 2020.

En este contexto, Inversiones Security agregó que “para que esto ocurriera tomó especial relevancia el plan de compras del Banco Central como proveedor de liquidez para momentos de stress en el mercado de renta fija. Es específico para bonos bancarios, la línea destinada a este propósito alcanza US $16.000 millones, de la cual aún cuentan con US$6.000 millones disponibles para ser usados”.

Por último, el informe especificó que, “lo más probable es que este descalce se ajuste por ambas vías: un mercado que normaliza la presión en precios vía oferta (mientras no avance la aprobación de un 4to retiro de fondos de pensiones) e índices de riesgo volviendo a niveles pre pandemia (más cercano a 1,3% vs el 1,15% actual de la muestra). Por ende, será muy relevante evaluar reconocimientos futuros de provisiones ante un escenario sin medidas de apoyo estatal y cuáles serán las futuras políticas de otorgamiento de créditos”.