Si estás próximo a jubilarte o quieres asegurar una mejor pensión para el futuro, estás en el lugar indicado. En este artículo, te ayudamos a tomar decisiones clave para que disfrutes de una jubilación tranquila y financieramente segura.

Si estás próximo a cumplir la edad de jubilación (60 años para mujeres y 65 para hombres) o, al contrario, te encuentras trabajando y te gustaría aumentar el monto de la pensión, has llegado al sitio indicado. A continuación, te contamos los mejores consejos para que tengas éxito en tu planificación financiera.

¿Tu AFP es la mejor opción para tu jubilación?

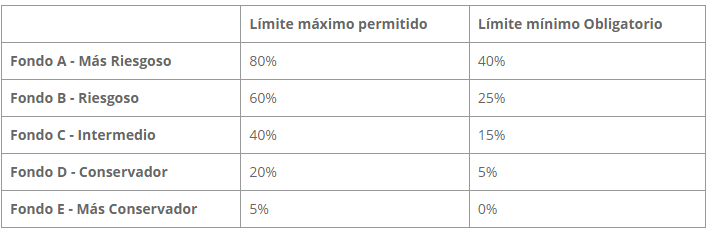

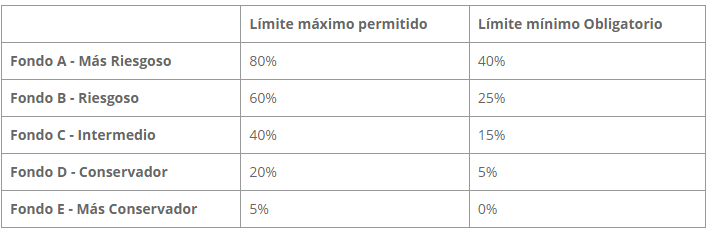

Actualmente hay seis tipos de Administradoras de Fondos de Pensiones (AFP): AFP Capital, AFP Cuprum, AFP Habitat, AFP Modelo, AFP PlanVital y AFP Uno. Cada una ofrece cinco tipos de fondos, que se diferencian por el nivel de riesgo y la composición de sus inversiones. Estos fondos están diseñados para ajustarse a las diferentes necesidades y tolerancias al riesgo de los afiliados, según su edad o perfil de inversión.

Fuente: Superintendencia de Pensiones.

¿Cómo elegir el fondo AFP ideal para ti?

¿Conviene más o menos riesgo? Según el informe de agosto de la SP 2024, el Fondo E (más conservador) fue el más rentable en el acumulado de enero a agosto de 2024, con una rentabilidad nominal del 5,28% en ese período. Además, en los últimos 12 meses (de septiembre 2023 a agosto 2024), también destacó con una rentabilidad nominal del 11,25%. Para quienes están cerca de la jubilación, elegir un fondo más conservador, como el Fondo E, puede reducir el riesgo de pérdidas bruscas a corto plazo. Si aún te quedan años de trabajo, podrías optar por fondos más agresivos (como el Fondo A o B) que tienden a tener mayores rendimientos a largo plazo.

Aun así, la respuesta a esta pregunta depende de la volatilidad de la moneda local, así como de los cambios en la inversión extranjera, lo que puede impactar positiva o negativamente la rentabilidad de los fondos, por lo que se recomienda analizar los reportes de la Superintendencia antes de tomar una decisión. Asimismo, puedes acceder al simulador de la entidad AQUÍ.

¿Estás considerando cambiar de AFP? Haz clic AQUÍ para conocer los pasos y afiliarte fácilmente.

Las opciones que te ayudarán a construir una jubilación sólida

Más allá del ahorro obligatorio de las AFP, estar al tanto de los distintos métodos de ahorro para la vejez que proporcionan tanto el Estado como las instituciones privadas, es la base de un plan eficaz.

1. Pensión Básica Solidaria (PBS): La pensión solidaria (PBS) de vejez y de invalidez se entrega a aquellas personas que por diversas razones no tienen derecho a recibir una pensión tanto como titular o como beneficiario de pensión de sobrevivencia, pero que sí reúnen ciertos requisitos de edad (+65), y otros, para acceder al beneficio.

2. Ahorro Previsional Voluntario (APV): El apv es una alternativa de ahorro adicional que pueden realizar afiliadas y afiliados al sistema de capitalización individual obligatoria, con el objetivo de aumentar el monto de su pensión futura o compensar períodos no cotizados (lagunas previsionales).

3. Retiro Programado y Renta Vitalicia: En el sistema chileno, al jubilarse, los trabajadores eligen entre retirar su dinero a través de un retiro programado, donde mantienen el dinero en su cuenta individual en la AFP y retiran montos mensuales, o una renta vitalicia, una forma de pago en la que una Compañía de Seguros de Vida se vuelve responsable del pago mensual. Sin embargo, también existe la opción de combinar ambas modalidades, en la que los afiliados pueden distribuir su saldo para contratar una renta vitalicia de un cierto valor y con la diferencia contratar un retiro programado.

4. Bono por hijo: Es un beneficio para las mujeres que han tenido hijos, el cual consiste en un monto adicional depositado en su cuenta individual al momento de jubilarse. El bono se calcula con base en el 10% de 18 ingresos mínimos mensuales y se otorga por cada hijo nacido vivo o adoptado. Se paga a partir de los 65 años, previa solicitud ante el IPS, Municipio, AFP o Compañía de Seguros (según quien pague la pensión). No podrán acceder al bono las mujeres pensionadas por IPS, Capredena o Dipreca. Para más información haz click AQUÍ.

¿Qué más puedo hacer?

- Para no depender solo de las AFP, puedes explorar opciones de inversión como fondos mutuos, depósitos a plazo, bienes raíces, entre otros.

- De ser posible, realizar aportes adicionales a tu pensión por medio de una Cuenta de Ahorro Voluntario o también llamada Cuenta 2, complementaría el monto de la cuenta de capitalización individual obligatoria, lo que a su vez ayuda a compensar las posibles lagunas provisionales en tu historial.

- Infórmate a través de los canales oficiales. Hay varias entidades y organizaciones que producen estudios confiables sobre el sistema de pensiones en Chile y temas relacionados con la jubilación, como por ejemplo la Superintendencia de Pensiones, la Comisión para el Mercado Financiero (CMF), el Centro de Estudios Públicos (CEP) y la Asociación de AFP.

Recuerda que cada persona tiene necesidades únicas para su jubilación. Contar con asesoría experta te ayudará a tomar decisiones acertadas y alcanzar tus objetivos financieros. En Vida Security, nuestros ejecutivos están listos para guiarte hacia una jubilación segura.